每日热门:金融犯罪呈现九大特点:“银发危机”进一步深化,老年人成金融犯罪主要目标群体

2022-12-29 14:30:23

来源:

正义网

正义网北京12月29日电(检察日报记者徐日丹 谷芳卿)“‘互联网+金融’致使犯罪手段复杂多样,‘打防控’一体化推进难度加大;‘银发危机’进一步深化,老年人成金融犯罪主要目标群体……”2022年12月28日,北京市朝阳区检察院召开线上新闻发布会,发布《金融检察白皮书》(第七辑),通报办理金融犯罪案件情况。

(资料图)

(资料图)

据了解,2021年 12 月 1 日至 2022年11月30日,朝阳区检察院办理金融犯罪688 件 1461 人,其中,办理审查逮捕案件 361 件 771 人、审查起诉案件 327 件 690 人。新闻发布会上,朝阳区检察院负责人分析了该院办理的金融犯罪案件主要呈现九大特点——

一是非法集资类案件占比居高不下,涉罪形式不断升级演变。主要表现为投资项目日趋精细化,从传统形式向古董艺术品投资、影视投资、股权众筹和信托等领域延伸;投资模式由单一投资人大额集中趋向分化、分散,针对不同收入群体的“精准化”投资项目出现;参与主体更加“多元”,放贷、助贷、公证等多方机构卷入“以房养老”“以房抵押”型非法集资案件中,刑民法律关系交织,案件复杂程度升级。

二是虚拟货币成新型犯罪结算工具,以此逃避监管现象需警惕。一方面不法分子利用虚拟货币炒作相关热点概念,通过发行名目繁多的虚拟货币进行非法集资、传销等犯罪活动;另一方面利用虚拟货币难监管、难追缴特征,将虚拟货币作为洗钱、赌博、电信网络诈骗等犯罪活动的支付结算工具,逃避监管的同时也对法律适用等司法实践提出新挑战。

三是传销案件网络化趋势明显,打击难度进一步加大。以互联网为载体的新型传销模式呈蔓延态势。相比于传统传销,该类传销犯罪手段更加隐蔽,以网络商城、会员制购物等为幌子逃避侦查,且传播速度快、受害群体广。同时,为规避“三层三十人”的入罪标准,犯罪分子一般采取扁平化的管理方式和相应的计酬、返利模式,并通过多个独立收款账户故意制造出多个独立传销组织的假象,刻意规避刑事打击。

四是洗钱犯罪行为手段隐蔽,侦查取证难度较大。洗钱手段迭代升级,境外转移、金融投资、空壳公司、虚拟货币等“洗白”手段为钱款来源性质和追缴都带来较大难度,且随着支付方式的丰富,犯罪分子借助多种支付手段实施洗钱,进一步增加了资金流转复杂程度,也加大了监管的难度。与此同时,海量电子数据也为金融监管机构和司法机关追踪、查明全面交易信息与犯罪数额等带来了新的挑战。

五是非银支付涉诈、涉赌、涉洗钱等现象频发,金融创新与金融风险并存。非银支付即非银行的支付结算机构,因其发起交易便利性和监管难度较大等特点,成为非法集资、网络赌博、洗钱等违法犯罪的首选支付结算方式。同时,因涉及的信息链和资金链环节众多,且网络空间具有虚拟性,导致侦查人员在核实、控制资金流等方面的取证难度进一步加大。

六是“互联网+金融”致使犯罪手段复杂多样,“打防控”一体化推进难度加大。利用互联网针对教育培训、就业资质、电影投资等特定领域实施电信网络诈骗,具有作案时间短、手段隐蔽、专业性强等特点,不仅涉案人员众多,被害人人数也呈几何倍数放大,涉及地域更为广泛,打击的难度也进一步加大。

七是“银发危机”进一步深化,老年人成金融犯罪主要目标群体。犯罪分子利用老年人与社会新兴领域脱节程度较高、知识结构更新缓慢、子女客居他乡等特点,以老年人关注度较高的保健品、保健器材、古董拍卖等为切入口,通过高息返利等噱头、套路配合无微不至的温情推销,不断向老年群体渗透,使之一步步陷入犯罪分子设置好的金融陷阱。司法实践中不乏一人被骗全家牵连的情形,一旦暴雷不仅给家庭财产造成巨大损失,还极大地影响家庭和谐。

八是海量电子数据导致案件审查难,大数据赋能金融检察应用前景广阔。海量的资金电子数据、平台交易数据等远超出办案人员的人工算力,且不同的机构、部门之间存在着不同程度的数据隔离情况,由此衍生的“数据孤岛”现象导致大量数据被分割而无法被关联聚合,使得跨地域乃至跨境案件的数据调取和分析存在一定的困难。因此,在金融检察工作中有效运用大数据思维、大数据科技,不仅能够打通信息堵点,实现数据跨部门共享,以大数据协同办案拓宽监督渠道,也能极大地提升司法办案的生产力和效率。

九是非法集资类案件集体访现象有效减少,理性平和表达诉求成为常态。通过适用预约轮值接访机制,完善信访接待工作相关配套制度如群众满意度调查、规范接待用语手册等,畅通集资参与人同承办人之间的沟通渠道,加强全流程的释法说理工作,做好心理疏导和心理建设,有效化解涉检信访风险,促成信访接待和引导侦查之间的良性循环。

[责任编辑:王极]相关内容

热门推荐

热门文章

-

零首付购车是不是陷阱 有没有强制消费项目?

-

盒马拟联合家乐福举报山姆“二选一” 回应:确认遭类似待遇

-

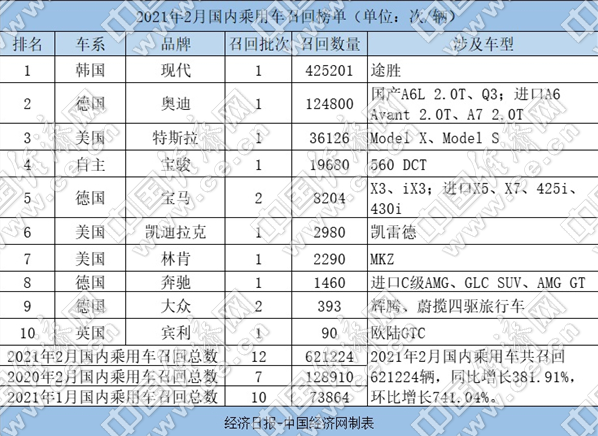

2月召回62.12万辆 特斯拉召回数量激增

-

郑州男子刚买新车有异响声音像“放鞭炮” 雪佛兰4S店:正常现象

-

西部水泥(02233.HK)遭GIC Private Limited减持300万股 涉资约395.3万港元

-

福莱特玻璃(06865.HK)遭摩根士丹利减持168.6万股 涉资约5970.7万港元

-

GDP增速前三强出炉 数字经济是读懂藏贵云未来发展“关键词”

-

中小微外贸企业再迎政策“红包” 优化商品结构、创新发展模式

-

袁隆平团队杂交水稻双季亩产突破1500公斤 其中晚稻品种为第三代杂交水稻

-

个人征信用户变动未向央行备案 交通银行上海市分行领58万元罚单

-

前三季度整体业绩亮眼成创业板11周年“生日礼” 注册制下公司业绩更优

-

健康险前三季度保费6666亿元 重疾定义修订有望推动健康险高增长